上海证券交易所网站昨日公布的问询函(上证公函【2020】0828号)显示,上交所在审阅大唐电信科技股份有限公司(以下简称“大唐电信”, 600198.SH)控股子公司增资之重大资产重组预案后,对其交易方案及标的资产提出疑问,要求大唐电信作出说明并补充披露。

大唐电信于2020年6月24日公布的《控股子公司增资之重大资产重组预案》显示,公司下属企业大唐恩智浦、江苏安防拟通过在北交所以公开挂牌的方式引入部分投资方,并实施增资扩股。其中,大唐恩智浦拟增资总金额不低于3300万美元。符合条件的合格投资方出资不低1683万美元,本次进场挂牌引入增资所占大唐恩智浦股权比例为27.41%,同时原股东恩智浦按持股比例同比增资。江苏安防拟募集资金总额不低于3亿元,计划分两步募集到位。本次拟增资方式募集资金不低于1.35亿元,并且交易方需要同时承诺按挂牌方案及增资扩股协议约定,在本次资金实缴后1年内再次增资,并且增资价格不低于本次投后估值,最终以届时有效的资产评估结果为准,合计增资不低于3亿元。本次拟募集资金对应持股比例不低于24.83%。本次交易完成后,大唐恩智浦和江苏安防不再纳入大唐电信合并报表范围。

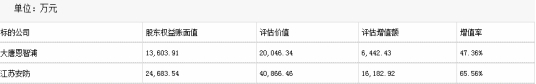

本次交易预计构成重大资产重组,不构成重组上市,根据评估机构以2020年 4 月30 日为评估基准日出具的并经国有出资单位备案的资产评估报告,标的公司大唐恩智浦股东权益账面值1.36亿元,评估价值2.00亿元,评估增值额6442.43万元,增值率47.36%;标的公司江苏安防股东权益账面值2.47亿元,评估价值4.09亿元,评估增值额1.62亿元,增值率65.56%。本次交易公司聘请的评估机构为上海东洲资产评估有限公司、中资资产评估有限公司,审计机构为立信会计师事务所(特殊普通合伙)、中兴华会计师事务所。

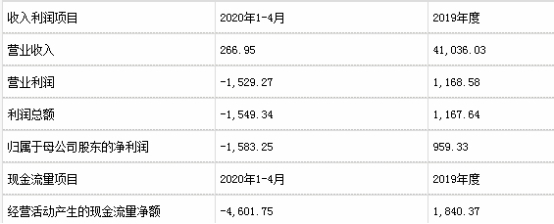

上交所注意到,江苏安防主营高速公路信息化建设与系统集成业务,2020年1-4月实现收入266.95万元,净利润-1583.25万元,较去年同期出现大幅下滑,同时主要资产负债存在较为明显的变化。公司于2012年以现金1.27亿元收购江苏安防41%的股权并成为第一大股东,收购当年承诺实现净利润5000万元,并承诺2012-2014年累计净利润不低于1.66亿元。上交所要求大唐电信补充说明2020年1-4月江苏安防收入、净利润出现大幅下滑的原因,以及主要资产负债发生变化原因;江苏安防前期业绩承诺的完成情况及补偿情况,并结合前期收购目的及收购以来江苏安防的经营财务数据等,说明公司本次引入增资的主要目的和必要性;结合标的资产历年来股权变更及增资作价情况,说明本次交易作价的合理性和公允性。请财务顾问发表意见。

预案披露,江苏安防2019年实现营收4.10亿元,营业利润1168.58万元,利润总额1167.64万元,归母净利润959.33万元,经营活动产生的现金流量净额1840.37万元;2020年一季度,公司实现营收266.95万元,营业利润-1529.27万元,利润总额-1549.34万元,归母净利润-1583.25万元,经营活动产生的现金流量净额-4601.75万元。

大唐电信2012年年报显示,公司以1.27亿元收购江苏安防科技有限公司41%股权,该项目金额1.47亿元,实际累计投入金额为1.09亿元。收购完成后,公司与江苏安防科技有限公司其他股东按各自持股比例将江苏安防注册资本从5055万元增加到1.00亿元,公司应出资2027.45万元。2012年9月10日完成股权变更的工商备案登记,2012年10月30日完成增资的工商备案登记。

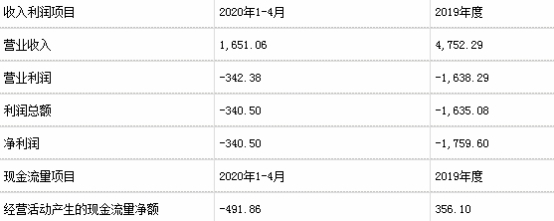

预案披露,大唐恩智浦2019年实现营收4752.29万元,营业利润-1638.29万元,利润总额-1635.08万元,净利润-1759.60万元,经营活动产生的现金流量净额356.10万元;2020年一季度,公司实现营收1651.06万元,营业利润-342.38万元,利润总额-340.50万元,净利润-340.50万元,经营活动产生的现金流量净额-491.86万元。

除上述内容外,上交所还要求大唐电信对本次预案重组说明本次交易完成后标的资产的股权控制关系,以及不再纳入合并报表范围的依据及合理性、本次交易的主要考虑及必要性、增资采取分两步募集到位的原因及主要考虑、分步实施增资对财务报表的影响、后续第二次增资价格的确定方式、会计处理方式、对上市公司当年财务报表的影响、关于公司对江苏安防融资担保累计金额1.35亿元是否履行完毕,担保事项后续的处置计划、本次交易只采用一种评估方法的原因、合理性及评估结果的公允性等做详细说明。上交所要求大唐电信于5个交易日内针对上述问题书面回复,并对重大资产重组预案作相应修改。

以下为原文:

上海证券交易所

上证公函【2020】0828号

关于对大唐电信科技股份有限公司控股子公司增资之重大资产重组预案的信息披露问询函

大唐电信科技股份有限公司:

经审阅你公司提交的控股子公司增资之重大资产重组预案,现有如下问题需要你公司作出说明并补充披露。

一、关于交易方案

1.预案披露,公司下属企业大唐恩智浦、江苏安防拟通过在北交所以公开挂牌的方式引入增资,本次交易完成后将不再纳入合并报表范围,其中交易完成后大唐电信对江苏安防的重大事项拥有一票否决权。请公司补充披露:(1)结合本次交易前后大唐恩智浦、江苏安防的股权结构、董事会派驻及上述重大事项一票否决权等情况,说明本次交易完成后标的资产的股权控制关系,以及不再纳入合并报表范围的依据及合理性;(2)结合前述内容说明本次出售的会计处理方式及依据,对公司财务报表的影响;(3)实施本次交易的主要考虑及必要性,本次重组是否有利于增强上市公司持续经营能力。请财务顾问和会计师发表意见

2.预案披露,江苏安防拟募集资金总额不低于3亿元,计划分两步募集到位,本次拟增资方式募集资金不低于1.35亿元,并且交易方承诺在本次资金实缴后1年内再次增资,并且增资价格不低于本次投后估值,合计增资不低于3亿元。此外,摘牌条件之一为增资方须同意增资后,大唐电信对江苏安防重大事项拥有一票否决权。请公司补充披露:(1)对江苏安防引入增资采取分两步募集到位的原因及主要考虑,并说明分步实施增资对财务报表的影响;(2)说明后续第二次增资价格的确定方式、会计处理方式、对上市公司当年财务报表的影响,增资价格是否与首次存在重大差异;(3)大唐电信保留对江苏安防重大事项一票否决权的主要考虑;(4)目前是否已有意向摘牌方,控股股东是否存在摘牌意向。请财务顾问及会计师发表意见。

二、关于标的资产

3.预案披露,江苏安防主营高速公路信息化建设与系统集成业务,2020年1-4月实现收入266.95万元,净利润-1583.25万元,较去年同期出现大幅下滑,同时主要资产负债存在较为明显的变化。公司于2012年以现金1.27亿元收购江苏安防41%的股权并成为第一大股东,收购当年承诺实现净利润5000万元,并承诺2012-2014年累计净利润不低于1.66亿元。请公司补充披露:(1)说明2020年1-4月江苏安防收入、净利润出现大幅下滑的原因,以及主要资产负债发生变化原因;(2)江苏安防前期业绩承诺的完成情况及补偿情况,并结合前期收购目的及收购以来江苏安防的经营财务数据等,说明公司本次引入增资的主要目的和必要性;(3)结合标的资产历年来股权变更及增资作价情况,说明本次交易作价的合理性和公允性。请财务顾问发表意见。

4.预案披露,公司对江苏安防融资担保累计金额为1.35亿元。请公司补充披露:(1)截至目前相关担保是否履行完毕,上述担保事项后续的处置计划;(2)公司于江苏安防之间是否存在其他资金或业务往来,本次江苏安防引入增资事项是否可能对上市公司相关业务的开展产生不利影响。请财务顾问发表意见。

5.预案披露,大唐恩智浦已有业务中重点规划研发的BMS电池管理芯片尚处于研发测试及产业化培育的关键期,预计一定时期内仍将需要测试研发资金的持续投入,无法实现当期盈利。本次拟通过挂牌引入第三方增资,原股东东恩智浦将同比例增资;交易采取资产基础法进行估值,评估价值为2.0亿元,评估增值率为47.36%。根据《上市公司重大资产重组管理办法》相关规定,原则上应当提供两种评估方法。请你公司补充披露:(1)大唐恩智浦的主要资产、主营业务及经营情况,并说明前期研发投入的金额及形成资产情况;(2)结合所处集成电路设计行业的可比交易情况等,说明本次交易只采用一种评估方法的原因、合理性及评估结果的公允性,是否符合重大资产重组相关规定;(3)后期公司是否存在购回大唐恩智浦的相关计划或安排,如有请详细说明。请财务顾问发表意见。

请你公司收到问询函后立刻披露,并在5个交易日内针对上述问题书面回复我部,并对重大资产重组预案作相应修改。

上海证券交易所上市公司监管一部

二〇二〇年七月八日

关注

科创板上市的芯海科技贿赂地方官员获取政策补贴 净利润疑似“参水”

直播带货新规实施后如何良性发展 遏止虚假宣传、售后"翻车"等乱象

利用网红直播带货进行股价炒作 股东再高位减持 纯属巧合还是精心设计

千味央厨冲刺IPO 为肯德基、必胜客、华莱士、海底捞供应商