8月20日,株洲欧科亿数控精密刀具股份有限公司(以下简称“欧科亿”)首发上会。欧科亿拟于上交所科创板上市,发行不超过2500万股,占发行后总股本的比例不低于25%,保荐机构为民生证券。欧科亿拟募集资金5.08亿元,分别用于年产4000万片高端数控刀片智造基地建设项目、数控精密刀具研发平台升级项目。

欧科亿本次发行选择《上海证券交易所科创板股票上市规则》中2.1.2条中第一套标准:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

过去三年,欧科亿收到的现金不敌营收。2017年至2019年,欧科亿的营业收入分别为4.28亿元、5.84亿元、6.03亿元;销售商品、提供劳务收到的现金分别为2.83亿元、3.77亿元、4.24亿元。

2018年、2019年,欧科亿营业收入分别较上年增长36.27%、3.26%,增速明显下滑。

2017年至2019年,欧科亿的归属于母公司所有者的净利润分别为4457.97万元、6709.49万元、8843.78万元;经营活动产生的现金流量净额分别为5161.30万元、5394.88万元、1.49亿元。

欧科亿在回复中国经济网记者采访时表示,公司货款结算有现金、票据等结算方式,其中计入现金流量表销售商品、提供劳务收到的现金并不包含票据方式结算的货款,因此,营业收入会与收到的现金有差异。

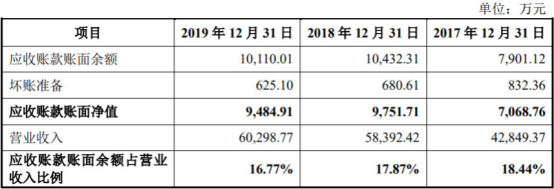

2017年末、2018年末和2019年末,欧科亿应收账款账面余额分别为7901.12万元、1.04亿万元和1.01亿元,占营业收入的比例分别为18.44%、17.87%和16.77%。

报告期内,欧科亿应收账款周转率先升后降。2017年至2019年,欧科亿应收账款周转率分别为5.34次/年、6.37次/年和5.87次/年,可比上市公司应收账款周转率平均值分别为5.38次/年、5.36次/年、4.34次/年。

报告期各期末,欧科亿存货余额分别为1.18亿元、1.70亿元、1.63亿元,占当期营业收入的比例分别为27.44%、29.04%和27.05%。

欧科亿的存货周转率逐年下降。2017年至2019年,欧科亿存货周转率分别为3.07次/年、3.04次/年、2.48次/年,同行业可比上市公司存货周转率平均值分别为2.19次/年、2.18次/年、2.12次/年。

欧科亿对中国经济网记者表示,存货账面价值增长的主要原因是由于公司数控刀具产品销售收入快速增长,为应对市场需求而合理储备的存货。公司采取“以销定产+适度库存”的存货管理模式,不存在大量产品滞销的情况。公司会评估期末存货账面价值与可变现价值,对于存在跌价风险的存货,公司按照会计准则充分计提了存货跌价准备。

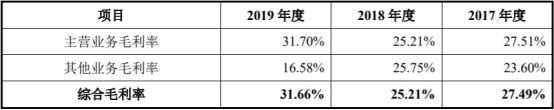

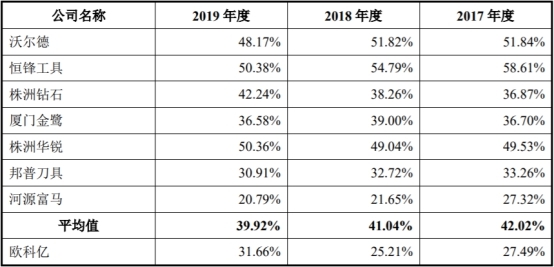

欧科亿的综合毛利率低于同行业平均水平。2017年、2018年和2019年,欧科亿的综合毛利率分别为27.49%、25.21%和31.66%,同行业可比公司毛利率平均值分别为42.02%、41.04%、39.92%。

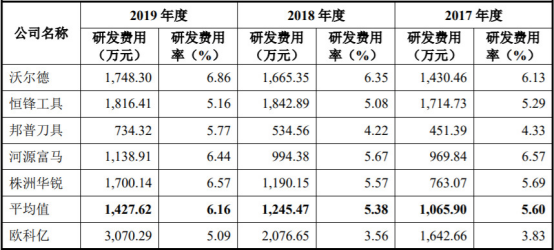

2017年、2018年和2019年,欧科亿研发费用分别为1642.66万元、2076.65万元和3070.29万元,公司报告期内研发费用累计为6789.60万元。

欧科亿的研发费用率在同行业可比公司中垫底。2017年至2019年,欧科亿研发费用率分别为3.83%、3.56%和5.09%,同行业可比公司平均值分别为5.60%、5.38%、6.16%、

据《科创板日报》报道,欧科亿招股书中列出的四家可比公司中,已上市的沃尔德(688028.SH)、恒锋工具(300488.SZ)2017年、2018年研发投入占营收比均超过了5%,且每年增速相对均匀。同行沃尔德2019年登陆科创板,公司2017年至2019年研发投入占营收比重保持在6%以上,分别为1430万、1665万、1748万;另一家创业板的恒锋工具近三年研发投入变动范围也不大。

欧科亿2019年研发投入金额同比激增近5成,数据变化略显突兀,凭借该年度研发投入过3000万元,公司该指标占营收比刚好跃过5%,更关键的是,近三年研发投入累计额顺利“达标",符合科创板上市相关评价指引要求。

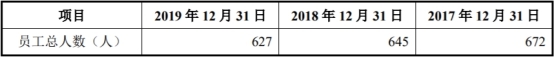

根据招股书,欧科亿的员工人数连降两年。截至2017年末、2018年末、2019年末,欧科亿的员工人数分别为672人、645人、627人。

欧科亿对中国经济网记者表示,随着公司自动化水平的提升,公司在一部分工作量大,劳动密集度高的工序引进自动化设备,提升了工作效率。同时,公司也不断进行人员结构优化,优化管理流程,符合公司发展的实际需求。

根据2016年(株芦)食药监食罚15号,2016年9月8日,欧科亿曾因食品经营违法问题遭到株洲市食品药品监督管理局警告。

对此,欧科亿在回复中国经济网记者采访时表示,2016年,食品监管部门例行检查针对公司食堂管理改进给予意见,公司已进行了整改落实,相关部门出具无违规证明。

据财经网报道,在上市申请被受理的七天前,欧科亿还在进行着上市前的紧急分红。2016年至2019年分别分红310万元、600万元、900万元。2020年4月10日欧科亿召开股东大会计划进行分红1275万元,分红计划出台的仅仅7天后,上交所便公布了欧科亿的上市受理信息。值得注意的是,此次分红也是欧科亿最“壕”的一次,分红规模首次突破千万规模。

与上市前的上千万元紧急分红相对比,欧科亿在报告期内的资金状况并不宽松。2018年欧科亿因资金问题大额举债,当年度新增长期借款合计9685.14万元。而现在欧科亿更是面对着高达5.08亿元的募资额,其募资项目“年产4000万片高端数控刀片智造基地建设项目”的募资明细中,仅流动资金(铺底)需求就达到了1976万元,但即便如此,欧科亿还是在上市前夕突击分红了上千万元。

欧科亿在回复中国经济网记者采访时表示,公司分红是基于回报股东和分享价值的考虑。公司的利润分配政策和未来利润分配规划重视对投资者的合理、稳定投资回报,公司将严格按照其要求进行利润分配。公司上市后,将广泛听取独立董事、投资者尤其是中小股东的意见和建议,不断完善公司利润分配政策,强化对投资者的回报。

数控刀具企业拟科创板上市

欧科亿是一家专业从事硬质合金制品和数控刀具产品的研发、生产和销售,具有自主研发和创新能力的高新技术企业。公司生产的硬质合金制品主要是锯齿刀片和圆片,经下游企业加工制成硬质合金锯片、圆片铣刀等硬质合金切削刀具,广泛应用于切割各种非金属和金属材料工件。公司生产的数控刀具产品主要是数控刀片。数控刀片是数控机床实现切削功能的“牙齿”,是工作母机的关键部件,广泛应用于加工不锈钢、钢、铸铁、有色金属等金属材料工件。

袁美和与谭文清为欧科亿控股股东、实际控制人。本次发行前,袁美和直接持有欧科亿24.08%的股份,通过员工持股平台株洲精锐间接持有欧科亿2.38%的股份。谭文清直接持有欧科亿13.66%的股份。袁美和与谭文清合计直接或间接持有本次发行前欧科亿40.12%的股份,控制的表决权合计占本次发行前公司总股本的37.74%,并通过签署《一致行动人协议》,成为公司的共同实际控制人。

袁美和,男,1963年4月出生,中国国籍,无境外永久居留权,毕业于中南大学有色冶金专业,本科学历,高级工程师。1982年7月至1995年11月,历任601厂研究所技术员、副主任,601厂劳服培训中心副厂长;1996年1月至2017年6月,任株洲欧科亿数控精密刀具有限公司董事长兼总经理;2017年6月至今,任公司董事长。

谭文清,男,1972年10月出生,中国国籍,无境外永久居留权,中专学历。1991年7月至2000年2月,任株洲市长江实业开发总公司四星工贸公司销售经理;2000年3月至2017年6月,任株洲欧科亿数控精密刀具有限公司副总经理;2017年6月至今,任公司董事、总经理。

欧科亿拟于上交所科创板上市,发行不超过2500万股,占发行后总股本的比例不低于25%,保荐机构为民生证券。欧科亿拟募集资金5.08亿元,其中4.50亿元用于年产4000万片高端数控刀片智造基地建设项目,5800.00万元用于数控精密刀具研发平台升级项目。

欧科亿本次发行选择《上海证券交易所科创板股票上市规则》中2.1.2条中第一套标准:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

营收增速下滑 收到的现金不敌营业收入

过去三年,欧科亿收到的现金均不敌营收。2017年至2019年,欧科亿的营业收入分别为4.28亿元、5.84亿元、6.03亿元;销售商品、提供劳务收到的现金分别为2.83亿元、3.77亿元、4.24亿元。

2018年、2019年,欧科亿营业收入增速分别为36.27%、3.26%,增速明显下滑。

2017年至2019年,欧科亿的归属于母公司所有者的净利润分别为4457.97万元、6709.49万元、8843.78万元;经营活动产生的现金流量净额分别为5161.30万元、5394.88万元、1.49亿元。

欧科亿在回复中国经济网记者采访时表示,公司货款结算有现金、票据等结算方式,其中计入现金流量表销售商品、提供劳务收到的现金并不包含票据方式结算的货款,因此,营业收入会与收到的现金有差异。

2019年末应收账款1.01亿元

2017年末、2018年末和2019年末,欧科亿应收账款账面余额分别为7901.12万元、1.04亿万元和1.01亿元,占营业收入的比例分别为18.44%、17.87%和16.77%。

报告期内,欧科亿应收账款周转率先升后降。2017年至2019年,欧科亿应收账款周转率分别为5.34次/年、6.37次/年和5.87次/年,可比上市公司应收账款周转率平均值分别为5.38次/年、5.36次/年、4.34次/年。

存货周转率下降

报告期各期末,欧科亿存货账面价值分别为1.14亿元、1.66亿元和1.59亿元,占流动资产的比例分别为33.18%、30.21%和28.34%。存货余额分别为1.18亿元、1.70亿元、1.63亿元,占当期营业收入的比例分别为27.44%、29.04%和27.05%。

欧科亿称,2018年存货余额占当期营业收入的比例较高,主要是由于原材料账面余额较大所致。

欧科亿的存货周转率逐年下降。2017年至2019年,欧科亿存货周转率分别为3.07次/年、3.04次/年、2.48次/年,同行业可比上市公司存货周转率平均值分别为2.19次/年、2.18次/年、2.12次/年。

欧科亿对中国经济网记者表示,存货账面价值增长的主要原因是由于公司数控刀具产品销售收入快速增长,为应对市场需求而合理储备的存货。公司采取“以销定产+适度库存”的存货管理模式,不存在大量产品滞销的情况。公司会评估期末存货账面价值与可变现价值,对于存在跌价风险的存货,公司按照会计准则充分计提了存货跌价准备。

2019年末负债总额3.29亿元

2017年末至2019年末,欧科亿负债总额分别为1.42亿元、3.51亿元、3.29亿元。

2017年末至2019年末,欧科亿资产负债率(母公司)分别为21.00%、33.27%和27.92%。

欧科亿称,2018年末资产负债率较2017年末提高,主要原因是随着业务规模的扩张,公司资金需求量较大,因此通过经营负债、银行借款、融资租赁等多途径筹措资金,增加了负债总额,资产负债率随之增加。

综合毛利率低于同行业平均水平

2017年、2018年和2019年,欧科亿的综合毛利率分别为27.49%、25.21%和31.66%,主营业务毛利率分别为27.51%、25.21%和31.70%。

欧科亿的综合毛利率低于同行业可比公司平均水平。2017年、2018年和2019年,同行业可比公司毛利率平均值分别为42.02%、41.04%、39.92%。

欧科亿表示,公司综合毛利率低于与同行业可比公司综合毛利率水平,主要原因有以下三方面:第一,产品类别不同。除沃尔德和恒锋工具的产品分别是超硬材料刀具和高速钢刀具外,发行人与其他五家公司都生产硬质合金刀具产品。由于各类刀具产品在工艺技术和装备水平、应用加工领域、配套技术服务内容等方面不同,导致毛利率存在差异。第二,产品结构不同。同行业可比公司的产品结构中高毛利率产品的占比不同,导致各家公司的毛利率存在差异。沃尔德、恒锋工具和株洲华锐高毛利率产品占比均超过80%,远高于发行人较高毛利率的数控刀具产品的占比,因此,发行人的综合毛利率低于同行业可比公司平均水平。第三,收入规模不同。发行人营业收入规模超出沃尔德、恒锋工具、株洲华锐、邦普刀具和河源富马,但低于株洲钻石和厦门金鹭。而发行人的硬质合金数控刀具业务收入规模与厦门金鹭和株洲华锐接近。由于同行业可比公司的收入规模不同,在市场上体现出的规模效应和竞争地位不同,从而导致产品毛利率存在差异。

数控刀具产品平均销售单价连降两年

2019年,欧科亿硬质合金制品的销售单价下滑。2017年至2019年,锯齿刀片的单价分别为260.69元/公斤、304.90元/公斤、295.22元/公斤;圆片的单价分别为325.51元/公斤、374.96元/公斤、347.06元/公斤。

欧科亿称,由于硬质合金制品的营业成本中直接材料占比在80%左右,硬质合金制品销售价格受原材料价格波动影响较大。

欧科亿数控刀具产品的单价连降两年。2017年至2019年,数控刀具产品的单价分别为7.18元/片、6.73元/片、6.11元/片。

欧科亿表示,由于公司数控刀具产品产量增加,单位生产成本下降,公司通过适当降价的策略以保持销量同步增长。

研发费用率同行业垫底

2017年、2018年和2019年,欧科亿研发费用分别为1642.66万元、2076.65万元和3070.29万元,公司报告期内研发费用累计为6789.60万元。

欧科亿的研发费用率在同行业可比公司中垫底。2017年至2019年,欧科亿研发费用率分别为3.83%、3.56%和5.09%,同行业可比公司平均值分别为5.60%、5.38%、6.16%、

欧科亿称,公司研发费用率略低于同行业可比公司平均水平,主要是由于营业收入规模较大所致。

欧科亿在回复中国经济网记者采访时表示,公司非常重视研发投入,不断培养和引进研发人才,投入先进的研发设备,每年研发投入金额持续增长,能满足公司研发活动的需要,有利于公司核心竞争力的提升。

据《科创板日报》报道,欧科亿招股书中列出的四家可比公司中,已上市的沃尔德(688028.SH)、恒锋工具(300488.SZ)2017年、2018年研发投入占营收比均超过了5%,且每年增速相对均匀。同行沃尔德2019年登陆科创板,公司2017年至2019年研发投入占营收比重保持在6%以上,分别为1430万、1665万、1748万;另一家创业板的恒锋工具近三年研发投入变动范围也不大。

欧科亿2019年研发投入金额同比激增近5成,数据变化略显突兀,凭借该年度研发投入过3000万元,公司该指标占营收比刚好跃过5%,更关键的是,近三年研发投入累计额顺利“达标",符合科创板上市相关评价指引要求。

员工人数连降两年

截至2017年末、2018年末、2019年末,欧科亿的员工人数分别为672人、645人、627人,逐年减少。

欧科亿对中国经济网记者表示,随着公司自动化水平的提升,公司在一部分工作量大,劳动密集度高的工序引进自动化设备,提升了工作效率。同时,公司也不断进行人员结构优化,优化管理流程,符合公司发展的实际需求。

曾因食品经营违法问题遭警告

根据2016年(株芦)食药监食罚15号,2016年9月8日,欧科亿曾因食品经营违法问题遭到株洲市食品药品监督管理局警告。

对此欧科亿在回复中国经济网记者采访时表示,2016年,食品监管部门例行检查针对公司食堂管理改进给予意见,公司已进行了整改落实,相关部门出具无违规证明。

此外,欧科亿芦淞分公司因未按规定提交年度报告信息,于2017年7月10日被株洲市工商行政管理局列入企业经营异常名录,后于2017年8月2日移出。

对此欧科亿表示,芦淞分公司成立时间为2016年12月29日,由于当时未明确2016年年报的报送方式,因此,未能在2017年6月30日前提交年报,公司已在工商部门规定期限内补充提交了年报,相关部门出具无违规证明。报告期内,公司已按照内控控制相关规定完善了内部控制体系,并严格执行内部控制制度。

上市申报受理7天前突击分红

据财经网报道,2020年4月17日,欧科亿的科创板上市申请正式被受理,计划就数控刀具相关项目募集资金5.08亿元。但就在上市申请被受理的七天前,欧科亿还在进行着上市前的紧急分红。

报告期内,欧科亿进行着不紧不慢的分红,2016年至2019年分别分红310万元、600万元、900万元。

2020年4月10日欧科亿召开股东大会计划进行分红1275万元,分红计划出台的仅仅7天后,上交所便公布了欧科亿的上市受理信息。

也就是说在上市申请被受理的7天前,欧科亿还在股东大会中进行着上市前的最后一次大额分红。

值得注意的是,此次分红也是欧科亿最“壕”的一次,分红规模首次突破千万规模。

与上市前的上千万元紧急分红相对比,欧科亿在报告期内的资金状况并不宽松。2018年欧科亿因资金问题大额举债,当年度新增长期借款合计9685.14万元。

而现在欧科亿更是面对着高达5.08亿元的募资额,其募资项目“年产4000万片高端数控刀片智造基地建设项目”的募资明细中,仅流动资金(铺底)需求就达到了1976万元,但即便如此,欧科亿还是在上市前夕突击分红了上千万元。

欧科亿在回复中国经济网记者采访时表示,公司分红是基于回报股东和分享价值的考虑。公司的利润分配政策和未来利润分配规划重视对投资者的合理、稳定投资回报,公司将严格按照其要求进行利润分配。公司上市后,将广泛听取独立董事、投资者尤其是中小股东的意见和建议,不断完善公司利润分配政策,强化对投资者的回报。

盈利持续性待考

据科创板日报报道,欧科亿招股书透露,2011年以后,我国刀具年消费金额逐渐稳定在300至400亿元之间,2018年我国刀具消费总额超过2011年的最高点,达到421亿元。结合中国机床工具工业协会公布的数据显示,2018年我国机床工具行业进出口两旺,进口总额、出口总额分别同比增8.5%和16.8%;而2019年进口总额同比降19.6%,出口总额同比增不足5%。

上述协会披露的《2019年我国机床工具行业经济运行情况分析》透露:目前行业下行的主要原因之一是固定资产投资增速近期持续回落。汽车、3C等主要用户领域持续下行,也是造成机床工具行业2019年深度下行的直接影响因素。2020年上半年机床工具市场需求难有根本好转,全年止降趋稳的难度和不确定性加大。

《科创板日报》记者电话欧科亿提及的可比企业恒锋工具,其内部人士表示:目前那(刀具)数据还没有,协会尚未公布出来,估计和2018年持平或略有下降一点。2020年有喜有忧,经济形势是不好,但是进口替代可能会好。

欧科亿的数控刀具产品和硬质合金制品广泛应用于汽车、模具、轨道交通等诸多领域,《科创板日报》记者注意到,其在招股书特别风险提示中的第一条,已明确强调今年疫情因素可能给公司带来营业收入和利润下滑的风险。可查公开数据显示,上述同行上市公司沃尔德今年1季报净利同比降22%;恒锋工具预告1季报业绩同比降超五成。

另据业内人士分析,刀具企业普遍规模较小,抗风险能力偏弱。该行业规模稳定,没有爆发式增长,也意味着竞争格局以存量竞争为主,由于用户心理、国产技术基础等因素影响,国产品牌尚未稳固,品牌战略应该是刀具企业当务之急,进口替代也是任重道远。

欧科亿本次募投资金主要用于年产4000万片高端数控刀片智造基地建设项目和数控精密刀具研发平台升级项目。若募投项目建成达产后,将新增一定产能,在今年行业不确定因素较多的情况下,新增产能能否如期消化并带来业绩变化还有待时间验证。

关注

雷军直播首秀被逼带货 销售额超2亿 来看看还谈了什么

14款家用冲牙器抽检竟有半数不合格 专家教你该怎么选购

食品添加剂真的不好吗 零添加就一定健康吗

感冒去买药被推销花了2000元 揭秘药店里的那些“坑”